L'argumentaire est connu : "Le Luxembourg n'est pas soumis à la loi française, la loi Sapin 2 ne s’y applique pas et votre épargne sera toujours disponible."

Nous l’entendons régulièrement de la part d’épargnants mais aussi de la part de confrères conseillers en gestion de patrimoine. En pratique, la situation est plus complexe. Même si la séparation juridique existe, les liens financiers entre la France et le Luxembourg — notamment via la réassurance des fonds en euros — peuvent, dans certains cas, exposer des contrats luxembourgeois à des blocages décidés en France.

La menace de l'article 21 bis (Loi Sapin 2)

L'article 49 de la loi Sapin 2 (codifié à l'article L.631-2-1 du Code monétaire et financier) confère au Haut Conseil de Stabilité Financière (HCSF) des pouvoirs exceptionnels en cas de menace grave sur le système financier. Le HCSF peut :• Bloquer les arbitrages.

• Durée : 3 mois, renouvelable (soit 6 mois maximum théorique, mais potentiellement plus via de nouveaux décrets).

Le principe juridique : L'indépendance du Luxembourg

Juridiquement, l'argumentaire de protection tient la route.• Régulateur distinct : Les assureurs luxembourgeois sont sous la supervision exclusive du Commissariat aux Assurances (CAA).

• Triangle de Sécurité : Le Luxembourg impose le dépôt des actifs des clients dans une banque dépositaire indépendante de l'assureur, garantissant (en théorie) que les actifs ne sont pas saisis en cas de faillite de l’assureur.

La réalité technique : Le piège de la réassurance

C’est sur ce point que le risque apparaît. Pour comprendre le risque, il faut analyser la structure des fonds en euros proposés au Luxembourg. La majorité des assureurs luxembourgeois sont des filiales de grands groupes ayant une entité en France (Axa, Generali, Swisslife, etc.). Le marché luxembourgeois étant trop étroit pour proposer un fonds en euros performant, ces filiales utilisent la technique de la réassurance.Le mécanisme de contagion

2. L'assureur luxembourgeois ne gère pas cet argent en direct : il le réassure à 100 % auprès du fonds général de sa maison-mère en France.

3. L'actif réel (obligations, immo, actions, actifs non cotés) est donc détenu au bilan de l’assureur français.

Scénario de crise (Application de Sapin 2)

2. L'assureur luxembourgeois demande la liquidité à sa maison-mère pour payer son client.

3. L'assureur français peut lui opposer le blocage légal (force majeure ou contrainte légale) et ne vire pas les fonds.

4. Résultat : L'assureur luxembourgeois, bien que non soumis à Sapin 2, se retrouve en incapacité technique de rembourser le client, faute de liquidités provenant de l’actif sous-jacent.

Point de vigilance

Dans ce cas de figure, le contrat luxembourgeois subit un "effet miroir". Le blocage n’est pas juridique, il est opérationnel. Le client est bloqué de fait. Ceci est une analyse pragmatique de la situation. La loi Sapin 2 n’ayant jamais été appliquée, il est difficile d’apporter des conclusions avec certitudes.Les solutions pour une véritable immunité

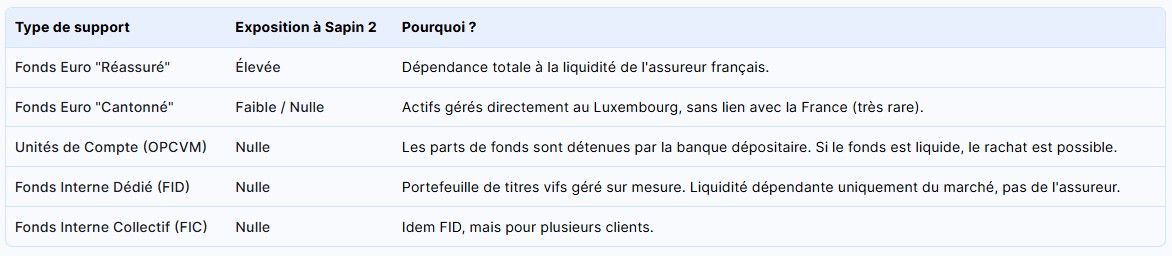

Pour qu’un contrat luxembourgeois échappe réellement au risque systémique français, il ne suffit pas qu’il soit signé au Grand-Duché. Il faut sélectionner les bons supports d’investissement.

Conclusion : Nuancer pour mieux protéger

Dire que le Luxembourg protège de la loi Sapin 2 est un raccourci qui peut s’avérer dangereux si l’allocation d’actifs n’est pas cohérente avec cette affirmation.Pour l’investisseur cherchant une protection absolue contre le risque de liquidité français via le Luxembourg, la stratégie doit être claire.

2. Privilégier un fonds euro 100% luxembourgeois (offre très limitée, seuils d’entrée plus importants).

3. Privilégier les UC, les fonds dédiés ou les titres vifs, qui bénéficient pleinement du "Triangle de Sécurité" et de la ségrégation des actifs.

4. Accepter que la sécurité juridique du Luxembourg implique souvent d’abandonner la garantie en capital du fonds euro pour aller vers une gestion patrimoniale plus diversifiée (obligataire court terme, monétaire, immobilier).

En résumé : Le Luxembourg offre le cadre juridique, mais si vous y mettez certains actifs liés à la France (fonds euros réassurés), vous réimportez le risque que vous cherchiez à fuir. À noter que la plupart des marchés financiers sont mondiaux et les fonds proposés dans les contrats luxembourgeois y seront pour la plupart sensibles. Si un environnement financier majeur oblige le HCSF à bloquer les rachats, il est fort probable que de nombreux actifs financiers soient impactés — et cet impact ne se limitera pas aux frontières de la France.

Le rôle de MDO Finance

Évidemment cette solution peut ne pas convenir à tous les profils investisseurs.Le rôle de MDO Finance est de cerner pleinement votre motivation, vos objectifs et votre profil investisseur afin de vous proposer la solution qui vous convient le mieux (contrat d’assurance vie luxembourgeois ou pas).

Découvrez aussi nos expertises en stratégies fiscales, gestion patrimoniale pour dirigeants ou préparation à la retraite.

- Fiscalité

Préparer la retraite et organiser la transmission dans une stratégie patrimoniale cohérente

Préparer la retraite et organiser la transmission dans une stratégie patrimoniale cohérenteNous proposons, au travers d'une étude de cas, une stratégie qui optimise à la fois la transmission et la fiscalité sur le revenu tout en préparant sa retraite

- Capital / épargne

Le pilotage des allocations patrimoniales : un levier clé sur la durée

Le pilotage des allocations patrimoniales : un levier clé sur la duréeDans le cadre d'un conseil qui s'inscrit dans la durée, le suivi et le pilotage des allocations sont essentiels pour assureur une adéquation du patrimoine du client, à ses objectifs et à l'environnement réglementaire, fiscal et de marché.

- Fiscalité

Cas client – Optimisation fiscale d’un couple fortement imposé grâce au PER et au FCPI

Cas client – Optimisation fiscale d’un couple fortement imposé grâce au PER et au FCPICe cas client réel illustre les bénéfices d'une stratégie globale d'optimisation fiscale pour ce couple de clients, en harmonie avec leur appétence pour le risque

- Capital / épargne

MDO Finance, cabinet de gestion de patrimoine indépendant à Lyon

MDO Finance, cabinet de gestion de patrimoine indépendant à LyonContrairement aux réseaux bancaires ou assurantiels, un conseiller en gestion de patrimoine (CGP) indépendant n’est pas lié à un établissement financier unique ni à une gamme de produits imposée. Il dispose alors d'une plus grande liberté.